El capital circulante, también conocido como working capital, es la savia que alimenta las operaciones diarias de tu empresa. En pocas palabras, representa la diferencia entre tus recursos financieros a corto plazo (liquidez, créditos a clientes, inventario) y tus compromisos a corto plazo (deudas con proveedores, impuestos, cuotas). ¿Por qué es tan importante? Porque una gestión inadecuada de este indicador puede frenar el crecimiento incluso de la empresa más prometedora.

Piensa en el capital circulante como el combustible del depósito de tu pyme. No es una cifra estática que solo hay que tener en cuenta en la fase de cierre del ejercicio, sino la reserva de energía que te permite pagar los salarios, liquidar las cuentas con los proveedores y aprovechar nuevas oportunidades sin tener que buscar liquidez. Una gestión cuidadosa te permite pasar de una financiación «reactiva», en la que se atienden las emergencias, a una «proactiva», en la que te anticipas a las necesidades y planificas el crecimiento con seguridad.

En esta guía, te mostraremos no solo cómo calcular el capital circulante, sino, sobre todo, cómo convertirlo en una palanca estratégica. Aprenderás a supervisarlo en tiempo real con paneles de control inteligentes, a configurar alertas automáticas para que nunca te pille desprevenido y a vincularlo a las previsiones de flujo de caja para tomar decisiones basadas en datos.

El concepto de capital circulante es el punto de partida para evaluar la salud financiera a corto plazo de tu empresa. Para analizarlo correctamente, es fundamental distinguir entre su versión «bruta» y «neta», que ofrece la información más útil para tus decisiones estratégicas.

Una gestión eficaz de este indicador te permite garantizar la solvencia, optimizar los flujos de caja y mejorar la rentabilidad, evitando costes innecesarios relacionados con descubiertos en cuenta o financiaciones de emergencia.

Para entrar en el meollo del concepto, hay que distinguir entre las dos caras de la misma moneda. El capital circulante bruto (o capital circulante bruto) es la suma de todos tus activos corrientes: liquidez, créditos e inventario que se convertirán en efectivo en el plazo de un año.

Sin embargo, el dato realmente estratégico es el capital circulante neto (CCN). Este se calcula con una fórmula sencilla pero potente:

CCN = Activos corrientes - Pasivos corrientes

El capital circulante neto es el verdadero indicador de tu capacidad para cumplir con tus compromisos a corto plazo utilizando únicamente los recursos generados por tu actividad, sin tener que recurrir a financiación externa.

Un CCN positivo es una excelente señal: tu empresa es financieramente sólida y tiene un margen de seguridad. Por el contrario, un valor negativo es una señal de alarma que podría indicar futuras tensiones de tesorería y requiere un análisis más profundo.

En un contexto económico en constante evolución, es fundamental vigilar el capital circulante. Las sociedades de capital en Italia, que generan el 75 % del volumen de negocios total de nuestro tejido empresarial, se enfrentan a retos cada vez mayores, como el aumento de las deudas tributarias (+6,6 % en 2023). Este dato subraya la importancia de una gestión prudente de los gastos a corto plazo. Para un análisis detallado, puede consultar los datossobre la evolución del volumen de negocios de las empresas italianas en Press Magazine.

Supervisar activamente el CCN significa:

Ahora que hemos definido los conceptos básicos, veamos cómo calcular e interpretar este indicador para convertirlo en una ventaja competitiva.

Ir más allá de la simple fórmula matemática es el primer paso para convertir el cálculo del capital circulante en una verdadera palanca estratégica. La fórmula básica es sencilla: se restan los pasivos corrientes de los activos corrientes. Pero es el significado que se esconde detrás de ese número lo que revela la verdadera eficiencia operativa de tu pyme.

El cálculo no es un fin en sí mismo, sino el comienzo de un análisis que siempre debe tener en cuenta el contexto. Un valor positivo, por ejemplo, sugiere estabilidad, pero un valor excesivamente alto podría ocultar ineficiencias, como existencias sin vender que abarrotan el almacén o créditos que los clientes tardan en liquidar.

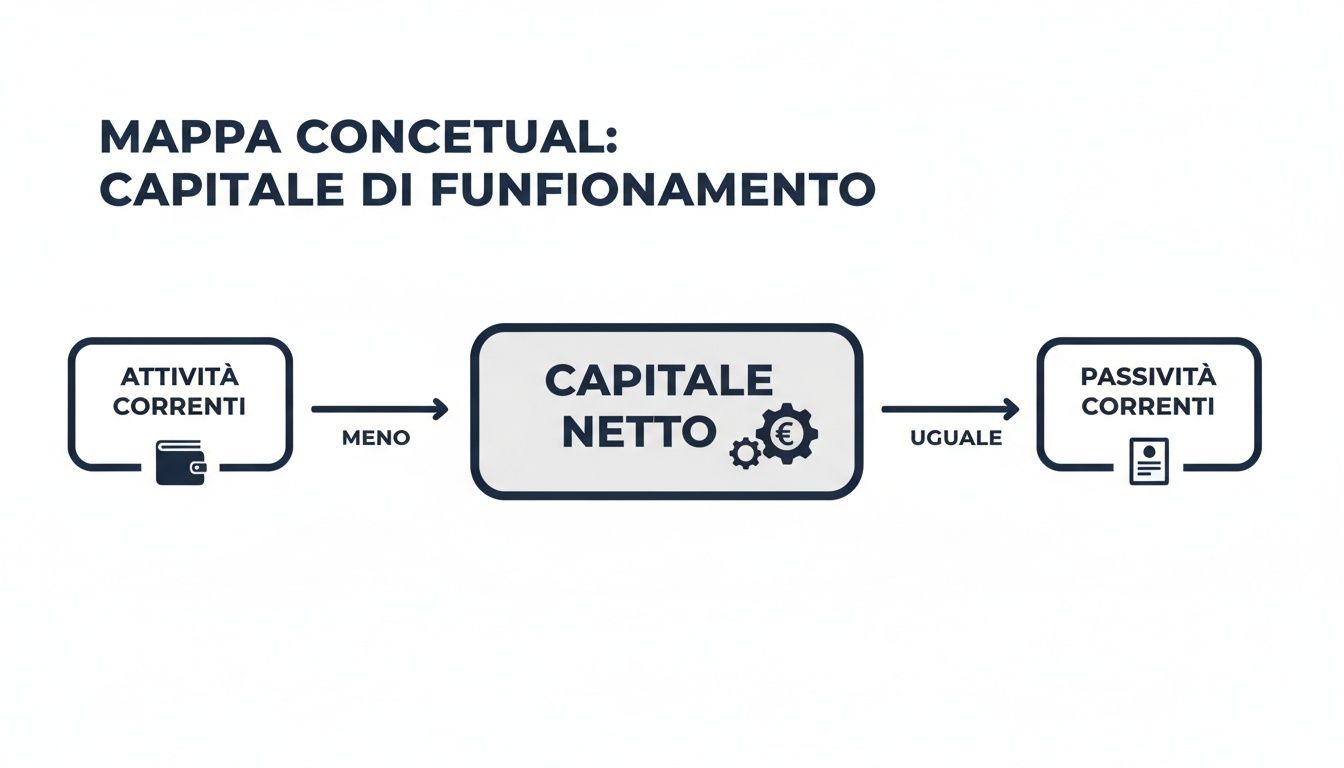

Este mapa conceptual ilustra el flujo para calcular el capital circulante neto, partiendo de los activos y pasivos corrientes.

La visualización aclara inmediatamente cómo el equilibrio entre los recursos líquidos y los compromisos a corto plazo determina la salud financiera y operativa de la empresa.

Para comprender mejor la importancia del contexto, compararemos dos escenarios opuestos.

Caso 1: Una tienda online de ropa

Imagina una tienda online con 100 000 € de activos corrientes (caja, créditos y existencias) y 60 000 € de pasivos corrientes (proveedores, deudas a corto plazo).

Un CCN positivo de 40 000 € indica que la empresa puede cubrir sus compromisos inminentes. Sin embargo, si la mayor parte de esos 100 000 € está inmovilizada en el almacén (existencias sin vender), ese capital no está generando valor, sino que representa un coste.

Caso 2: Una cadena de supermercados

Ahora piense en un supermercado que cobra inmediatamente a los clientes, pero paga a los proveedores a 60 o 90 días. Podría tener 500 000 € de activos corrientes y 700 000 € de pasivos corrientes.

En este caso, un CCN negativo no es una señal de alarma, sino el síntoma de un modelo de negocio extremadamente eficiente. La empresa está utilizando el dinero de sus proveedores para financiar sus operaciones diarias.

Un valor negativo del capital circulante, típico del sector minorista y de la gran distribución, demuestra una capacidad excepcional para convertir las ventas en efectivo mucho antes de tener que pagar sus deudas.

Para obtener una visión más profunda, el valor absoluto del CCN no es suficiente. Debe integrarse con otros indicadores que midan su «calidad».

Estos KPI, supervisados constantemente, te permiten conocer la situación financiera y actuar antes de que los problemas se vuelvan críticos.

Pasar de la teoría a la práctica es el momento en el que la gestión del capital circulante se convierte en una ventaja competitiva real. Optimizar este indicador no solo significa «hacer cuentas», sino implementar un conjunto de estrategias destinadas a mejorar la eficiencia de los flujos de caja. El objetivo es sencillo y directo: cobrar primero, pagar después y mantener en stock solo lo estrictamente necesario.

Este enfoque estratégico te permite liberar liquidez valiosa, que de otro modo permanecería «congelada» en créditos morosos o existencias sin vender. Cada euro recuperado es un euro que puedes reinvertir en crecimiento, innovación o reducción de la deuda, reforzando la solidez financiera de tu pyme.

La rapidez con la que conviertes las facturas en efectivo es uno de los pilares de la gestión de la liquidez. Un retraso en los cobros, por pequeño que sea, puede poner a prueba incluso a la empresa más sólida.

Aquí tienes algunas tácticas que puedes poner en práctica inmediatamente:

Una política de gestión de créditos bien estructurada no solo mejora la liquidez, sino que también refuerza la relación con los clientes, basándola en la claridad y la profesionalidad.

La gestión de los pasivos corrientes es igualmente crucial. Negociar condiciones de pago favorables con los proveedores te permite retener la liquidez en la empresa durante más tiempo y utilizarla para las operaciones diarias.

Ten en cuenta estas estrategias:

Una gestión eficaz de las deudas no significa retrasar los pagos, sino encontrar un equilibrio que beneficie tanto a usted como a sus socios comerciales.

El almacén suele ser una de las áreas con mayor inmovilización de capital. Cada producto que permanece en la estantería es dinero que no está trabajando para usted. El objetivo es encontrar el equilibrio entre tener existencias suficientes y no inmovilizar capital innecesariamente.

Las técnicas más eficaces incluyen:

Estas tácticas, integradas en un marco más amplio de gestión de procesos empresariales, pueden transformar tu eficiencia operativa. Incluso una planificación fiscal adecuada, como la gestión fiscal de los alquileres a corto plazo para quienes operan en el sector inmobiliario, tiene un impacto directo en la liquidez.

El contexto macroeconómico, obviamente, juega un papel clave. Las previsiones indican que en 2025 la facturación de las empresas italianas experimentará un crecimiento del 2,6 %. Este escenario positivo crea grandes oportunidades para las pymes que sepan optimizar su capital circulante para financiar el crecimiento.

Una gestión eficaz del capital circulante va mucho más allá del simple pago puntual de las facturas. Es el motor estratégico que transforma la estabilidad financiera en un trampolín para el crecimiento. De hecho, le permite financiar la expansión y aprovechar nuevas oportunidades de mercado, a menudo sin tener que recurrir a financiación externa.

Un capital excesivo, bloqueado en existencias sin vender o créditos morosos, es dinero que no está trabajando para usted. Por el contrario, un capital insuficiente puede sofocar sus ambiciones, obligándole a renunciar a pedidos importantes. La clave está en encontrar el equilibrio adecuado y medir la eficiencia con la que trabaja su capital.

Para medir con precisión la eficiencia con la que su empresa utiliza el capital circulante, el indicador más potente es el ciclo de conversión de efectivo (CCC, por sus siglas en inglés). Esta métrica calcula cuántos días se necesitan para transformar las inversiones en existencias y otros recursos operativos en efectivo procedente de las ventas. En resumen, responde a una pregunta fundamental: «¿Cuánto tiempo tarda un euro invertido en volver a la caja?».

Un ciclo de conversión de efectivo más corto es sinónimo de alta eficiencia operativa. Significa que estás transformando muy rápidamente tus activos en efectivo, liberando capital que puedes reinvertir inmediatamente para impulsar el crecimiento.

Supervisar y reducir activamente el CCC es una de las estrategias más eficaces para optimizar el capital circulante y mejorar la salud financiera general de tu pyme.

Veamos un ejemplo práctico. Una empresa manufacturera con un CCC de 90 días debe financiar sus operaciones durante tres meses antes de obtener beneficios. Si, gracias a una gestión más eficiente, reduce este ciclo a 60 días, libera un mes completo de capital operativo. Esta liquidez adicional se puede utilizar para:

Este enfoque es fundamental en el contexto actual. Según las perspectivas de la economía italiana recogidas en el informe del ISTAT, se prevé que las inversiones en Italia aumenten un 3,1 % en 2025 . Para las pymes, se trata de una oportunidad estratégica: reinvertir los beneficios en capital circulante para ampliar la producción y mejorar la eficiencia, respaldando las decisiones con herramientas avanzadas de análisis de datos.

Olvídate de las hojas de cálculo actualizadas a final de mes. En la gestión del capital circulante, un enfoque reactivo es un lastre que te expone a riesgos innecesarios. La gestión financiera moderna es dinámica y predictiva. Confiar en datos antiguos significa reaccionar ante los problemas en lugar de anticiparse a ellos, lo que pone en peligro tu liquidez.

Una plataforma de análisis de datos basada en inteligencia artificial como Electe este paradigma. En lugar de agregar datos manualmente, puedes conectar tus sistemas de gestión, facturación y cuentas bancarias a un único entorno centralizado. ¿El resultado? Una visión clara y siempre actualizada de tu salud financiera, a solo un clic de distancia.

El primer paso para un control proactivo es traducir los números en algo que se pueda entender de inmediato. Un panel de control bien diseñado convierte tablas complejas en gráficos intuitivos, lo que te permite ver la tendencia de tu capital circulante de un vistazo.

Los indicadores que no pueden faltar son:

No se trata de informes estáticos, sino de herramientas interactivas que te permiten analizar los datos en profundidad y convertirlos en decisiones. Para descubrir cómo los modernos programas de inteligencia empresarial están revolucionando la gestión empresarial, puedes obtener más información en nuestro blog.

El verdadero cambio llega con la automatización. Configurar alertas automáticas significa delegar en la tecnología la tarea de supervisar tu liquidez las 24 horas del día, los 7 días de la semana.

Una alerta automática es como tener un analista financiero incansable que solo te avisa cuando es estrictamente necesario, dejándote libre para concentrarte en el crecimiento del negocio en lugar de controlar obsesivamente las cifras.

Con Electe, puedes configurar umbrales críticos personalizados. La plataforma te enviará una notificación inmediata por correo electrónico o a través de la aplicación si, por ejemplo:

Este enfoque te da tiempo para actuar antes de que una posible tensión de liquidez se convierta en una crisis.

El panel de control que se muestra a continuación muestra cómo las alertas predictivas de Electe los riesgos inminentes sobre el flujo de caja, lo que permite una intervención oportuna.

La inteligencia artificial lleva la supervisión a un nivel superior. Mientras que los análisis tradicionales se centran en el pasado, los modelos predictivos de Electe, nuestra plataforma de análisis de datos basada en inteligencia artificial, analizan los datos históricos para predecir los flujos de caja futuros con gran precisión.

La plataforma tiene en cuenta la estacionalidad de las ventas, el comportamiento de pago de los clientes y los plazos de los proveedores para crear escenarios realistas. Esto le permite responder a preguntas cruciales como: «¿Tendré suficiente liquidez dentro de 60 días para pagar los salarios y un nuevo pedido de materias primas?».

Esta capacidad transforma la gestión del capital circulante. Ya no solo estás controlando los datos de ayer. Estás dialogando con el futuro de tu empresa.

Hemos explorado el «qué», el «por qué» y el «cómo» del capital circulante. Ahora es el momento de pasar a la acción. La teoría es fundamental, pero son las acciones concretas las que marcan la diferencia entre una pyme que se arrastra y otra que tiene la solidez financiera necesaria para crecer.

El objetivo es dejar de pensar en el capital circulante como un simple ejercicio contable y empezar a utilizarlo como una palanca estratégica. Desde el análisis del ciclo de caja hasta la automatización del seguimiento, cada paso está pensado para liberar recursos, reducir riesgos y construir bases financieras más sólidas.

Aquí tienes una lista de medidas concretas que puedes tomar desde ya mismo para optimizar la gestión de tu capital circulante.

Para obtener una guía práctica sobre cómo crear estas herramientas, lee nuestro artículo sobre cómo crear paneles analíticos eficaces con Electe.

La gestión del capital circulante ya no es una actividad reservada a los departamentos financieros, sino un elemento central de la estrategia de crecimiento de cualquier pyme. Comprender, calcular y optimizar este indicador significa transformar la gestión de la liquidez de una fuente de estrés a una poderosa ventaja competitiva.

Pasar de un análisis manual a una supervisión en tiempo real, respaldada por paneles de control inteligentes y alertas predictivas, le permite anticiparse a los problemas, aprovechar las oportunidades y tomar decisiones basadas en datos con una seguridad sin precedentes. Liberar el capital inmovilizado en créditos lentos o existencias innecesarias significa obtener los recursos necesarios para invertir en innovación, expansión y talento.

Con herramientas como Electe, el análisis financiero avanzado ya no es un lujo para las grandes corporaciones, sino un recurso accesible que puede iluminar el camino hacia el crecimiento de tu empresa.

¿Estás listo para transformar la gestión de tu capital circulante? Descubre cómo Electe puede proporcionarte la visibilidad y la información que necesitas. Empieza ahora tu prueba gratuita →